Rekordní býčí trh

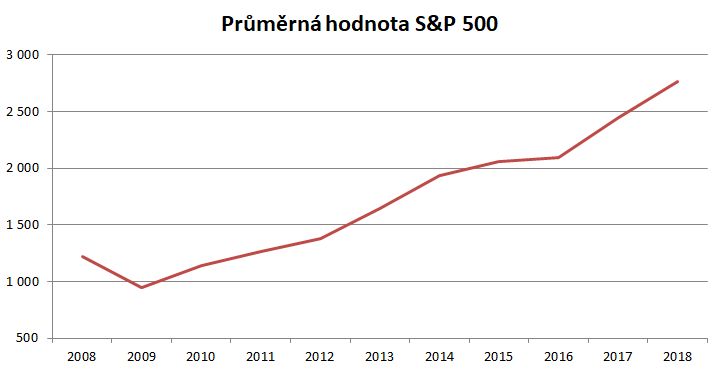

Posledních 9 let si investoři užívali rostoucího akciového trhu v USA. Jsou to teprve dva měsíce, kdy jsme slavili nejdelší stoupající, „býčí trh“ v historii. Během něho se od roku 2009 zvýšila hodnota indexu S&P 500 založeného na tržní kapitalizaci 500 velkých amerických společností na čtyřnásobek.

Velkou část růstu na burze hnaly akcie velkých technologických firem, jako jsou Apple, Amazon, Facebook, Google nebo Neflix. Například cena akcií Amazonu stoupla letos o téměř 50 %, což znamená růst o 300 miliard $. Právě tyto technologické giganty potkaly v posledních týdnech největší propady, které ovlivnily celý akciový trh v USA i ve světě.

Světová ekonomika

Růst ceny akcií netáhly jen stoupající zisky technologických firem, ale také celkový růst světové ekonomiky. Dařilo se všem velkým hráčům včetně USA, Číny i Evropské unie. To se nyní mění. Ekonomové snižují výhled na růst jednotlivých velkých ekonomik a obchodní válka, kterou vyhlásil Donald Trump zbytku světa, situaci také nepomáhá.

Americká centrální banka známá pod zkratkou FED již poněkolikáté zvýšila úrokové sazby, aby ochladila přehřátou ekonomiku. Tím zvýšila výnos amerických státních dluhopisů i kurz amerického dolaru vůči ostatním měnám.

Drahý dolar a vysoké výnosy státních dluhopisů stahují volné investiční prostředky z akcií, protože americké dluhopisy nabízí výnos kolem 3 % s podstatně nižším rizikem než akciové dividendy. Zadlužené země typu Turecka mají čím dál větší problémy splácet své půjčky a hodnota jejich měny klesá, což negativně ovlivňuje i další evropské měny, například českou korunu.

Příchod medvědího trhu nebývá hezký

Mezi investory se začíná šířit nejistota. Vypovídají o tom například informace, že top manažeři největších amerických firem snižují své osobní podíly ve firmách, které sami řídí. Nafouknuté ceny technologických akcií hrozí splasknout. Volatilita se zvyšuje, ceny akcií prudce rostou a klesají.

Zvýšená volatilita sama o sobě ještě neznamená, že je rostoucí trh u konce a bude následovat rychlý pád. Světová ekonomika je i přes zpomalení růstu stále silná, nezaměstnanost relativně nízká a nejspíš to tak zůstane i v roce 2019.

Na druhou stranu pád ceny akcií probíhá mnohem rychleji, než jejich růst. Lidé mají tendenci jít s davem. Kromě jejich paniky při poklesu zafungují také prodejní příkazy typu stop loss a živí ho i automatické obchodní systémy. Až tedy přijde nějaká zásadní korekce na světových akciových trzích, nebude to pro investory vůbec hezký pohled.

Je zlato dobrá investice?

Určitě jste už přemýšleli o tom, nasměrovat část svých investic do drahých kovů. Například zlato má pověst dlouhodobě rostoucí hodnoty a jisté investice. Bohužel to není tak jednoduché. V letošním roce cena zlata klesla o 9,8 % z 1332 dolarů za trojskou unci (31,1 g) na začátku ledna na 1202 dolarů ke dni přípravy tohoto článku.

Fyzické zlato je náročné na vstupní investici i jeho bezpečné uchovávání a navíc ani to ani cenné papíry (ETF) založené na ceně zlata nenesou žádný úrokový výnos. Takže pokud nekupujete fyzické zlato jako ochranu před eventuálním zhroucením bank, není to v současné době výhodná investice.

Co s tím?

Je běžné a správné, pokud má investor ve svém portfoliu akcie nebo cenné papíry vázané na akciové indexy. Pokud nejde o vysloveně dobrodružnou povahu, mělo by se jednat jen o menší část portfolia a její velikost případně snižovat s tím, jak se zvyšuje riziko výraznějšího poklesu cen akcií.

Kromě běžných spořicích účtů v bance s úrokovou sazbou při fixaci na 3 roky mezi 0,01 % a 0,1 %, tady hluboko pod aktuální inflací 2,5 %, můžete do svého portfolia zvolit termínované účty ve spořitelním družstvu (úrok až 2,4 % p. a., pojištění vkladu jako v bance na ekvivalent 100 000 EUR), komerční dluhopisy s úrokem od cca 4 % výše nebo například speciální investiční fondy zaměřené na komerční nemovitosti s ročním výnosem kolem 4 % a výše.

(Psáno pro klienta z oblasti investičního poradenství.)